هفته معاملاتی اخیر در حالی به انتها رسید که برخلاف هفته ماقبل، شاخصها با رشد به کار خود پایان دادند. گرچه شاخص کل بورس اوراق بهادار کار خود رابا کاهش ارتفاع آغاز کرد، اما مانند جو حاکم دو هفته گذشته، این روند نزولی به صورت پیوسته ادامه پیدا نکرد و در پنج روز معاملاتی، این شاخص شاهد ۳ روز مثبت و تنها ۲روز منفی بود. به طوری که در آغاز هفته شاخص کل در محدوده ۲ میلیون و ۱۵۳هزار واحد قرار گرفت و در روز چهارشنبه با فتح مجدد کانال ۲میلیون و ۱۷۰هزار واحد به کار خود پایان داد و بنابراین بازدهی هفتگی ۰.۷۳درصد برای این شاخص به ثبت رسید. وضعیت برای شاخص هموزن بورس و شاخص کل فرابورس نیز یکسان بود و هرکدام با ثبت ۳روز منفی و دو روز مثبت، به ترتیب بازدهی هفتگی ۰.۸۵ و ۰.۳۱درصدی را به ثبت رساندند.

همچنین در این هفته بورس و فرابورس مجموعا شاهد ۳۸۹ میلیارد تومان خروج پول بودند و میانگین ارزش معاملات خرد (سهام و حقتقدم) نیز با افزایش ۴.۱۸درصدی نسبت به هفته ماقبل، در سطح ۴۵۶۵ میلیارد تومان قرار گرفت. بازارهای مختلف هم اکنون سیگنال خروج از رکود را میدهند و بازار سرمایه نیز از این موضوع مستثنی نیست. برخی از تحلیلگران بازار سرمایه معتقدند که دلیل پیشی گرفتن تقاضا از عرضه در بازار سهام و رشد آن در روزهای آخر هفته، نوسانات صعودی دلار و اخباری در خصوص خودروییها بود که اگرچه تکذیب شد، اما تبدیل به ضربهگیر جو منفی و ریسک سیستماتیک بینالمللی شد. همچنین با توجه به مسائل ذکر شده در کنار انتشار گزارشهای ۹ماهه و بحث مربوط به تجدید ارزیابیها، این کارشناسان انتظار دارند که با نزدیک شدن به انتهای سال، شاخص کل بورس آهسته آهسته خود را به محدوده ۲ میلیون و ۵۰۰هزار واحدی نزدیک کند.

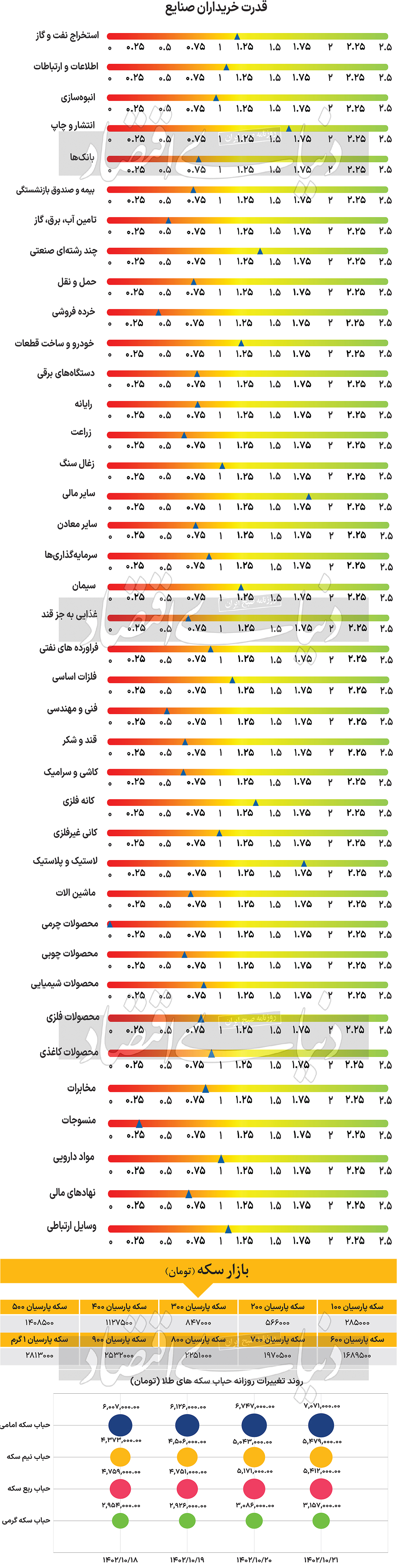

بازار سکه نیز در هفتهای که گذشت عملکرد مثبتی را به ثبت رساند. به طوری که هر قطعه سکه امامی در ابتدای هفته در محدوده ۳۰ میلیون و ۱۰۰هزار تومان قرار گرفت، در طول هفته نیز قیمت این سکه افزایش یافت و در روزهای آخر هفته به ۳۲ میلیون نیز صعود کرد. اما مجددا قیمت آن کاهش یافت و در آخرین ساعات روز پنجشنبه در محدوده ۳۱ میلیون و ۸۰۰هزار تومان خرید و فروش شد.

بازار خارجی

CPI آمریکا انتظارات داویش را تغییر نداد

بازارهای کامودیتی طی آخرین روز از هفته معاملاتی، تحتتاثیر اخبار مربوط به جنگ یمن با جو مثبت همراه شدند. بر این اساس نفت برنت و WTI بهترتیب در سطح قیمت ۸۰.۱۸ و ۷۴.۷۴دلار قرار گرفتند که با این احتساب با مثبت ۳.۵۸ و ۳.۷۴ رشد همراه شدند. طلای جهانی در سطح قیمت ۲هزار و ۵۹ دلار قرار گرفت و به این ترتیب بازدهی مثبت را به ارمغان آورد. دادههای CPI که فراتر از انتظارات بود، انتظارات نرخ بهره را تغییر نداد و رشد دلار به دلیل احساسات ریسکگریزی سرمایهگذاران بود. فراتر از انتظار بودن دادههای CPI باعث شد تا نرخ هسته در ارزیابی ماهانه به ۰.۳درصد افزایش یابد و در ارزیابی سالانه در حالی که انتظارات ۳.۸درصد بودند به ۳.۹درصد رسید. غافلگیری صعودی در داده اصلی بزرگتر بود؛ در حالی که انتظارات ۳.۲درصد بود، داده اصلی از ۳.۱درصد به ۳.۴درصد افزایش یافت. شاخص دلار پس از انتشار این داده افزایش یافت که البته آمار مدعیان بیکاری نیز به این مساله کمک کرد. با وجود این انتظار میرود دادههای تورمی تاثیر طولانیمدتی بر بازار نداشته باشد.

تا حدودی تعجبآور است که منحنی بازده اوراق ایالات متحده با کاهش انتظارات برای کاهش نرخ بهره واکنش نشان نداد چرا که یک ساعت پس از انتشار CPI، فشار فروش غیرعادی در اوراق خزانهداری ۲ ساله رخ داد. با توجه به تاثیر خنثی بر بازده اوراق کوتاه مدت، حمایت برای دلار با واکنش منفی در بازار سهام همراه میشود. احتمال کاهش نرخ بهره در ماه مارس همچنان ۶۰درصد برآورد شده است. شرایط برای افزایش شاخص دلار در این ماه مطمئنا وجود دارد، اما نشانههایی در بازار وجود دارد که بازارها تمایلی به ایجاد معاملات صعودی کوتاهمدت در دلار ندارند چرا که این دیدگاه بلندمدت وجود دارد که نرخهای آمریکا تا پایان سال ارزش دلار را بهطور ساختاری پایینتر میآورد. احتمال بالایی وجود دارد که تا زمانی که پیام واضحتری از طرف دادههای آمریکا و بانک مرکزی آمریکا وجود داشته باشد، بازار با معاملات رنج همراه باشد./ دنیای اقتصاد